In diesem Artikel werden wir auf eine Aussage eingehen die des Öfteren von „Profis“ erzählt wird und auch so öfters in der Literatur vorkommt. Wir möchten mit diesem Artikel auf eines aufmerksam machen: Prüfen Sie alles nach was Ihnen erzählt wird! Im letzten Artikel zur „Statistischen Markttechnik“ haben wir die Stabilität von Trends auf größeren Zeiteinheiten / Trendgrößen widerlegt. Falls Sie diesen Artikel noch nicht kennen und sich für dieses Thema interessieren, können Sie sich den vergangenen Artikel sehr gerne durchlesen.

Die These

Wir gehen in diesem Artikel auf die These ein, dass Dojis auf einer kleineren Zeiteinheit häufiger Fehlsignale generieren, als Dojis auf höheren Zeiteinheiten.

Die Logik hinter dieser Aussage ist leicht erklärt. Man geht davon aus oder es wird im Üblichen so erklärt, dass ein Doji der im 1-Minuten-Chart entsteht per reinem Zufall entstehen kann, da die Zeitspanne sehr gering ist. Auf einem Tageschart hingegen, entsteht ein Doji nicht aus Zufall, sondern wird „vom Markt“ gemacht und ist somit ein signifikantes Signal. Klingt logisch oder?

Doch unsere Erfahrung sagt uns, dass wenn eigentlich eine Menge Leute „A“ erzählen, höchstwahrscheinlich „B“ oder sogar „C“ stimmen, aber nur im seltensten Fall „A“.

Mit diesem Grundgedanken sind wir auch an die Trend-Analyse herangetreten. Nun widmen wir uns der Thematik der Technischen Analyse.

Was ist ein Doji?

Die meisten die das hier lesen sind höchstwahrscheinlich mit der Technischen Analyse oder der Charttechnik vertraut und wissen was ein Doji ist. Für die, die es nicht wissen, machen wir mal eine kurze Wiederholung.

Ein Doji ist eine bestimmte Formation einer Candle im Candle-Chart und sieht so aus:

Es ist eine Candle ohne Körper. Es existieren verschiedenste Interpretationen und Variationen über den Doji. Wir haben unsere Analyse mit dem „Standard“ Doji durchgeführt. So einen wie Sie ihn oben im Bild erkennen können.

Was sagt ein Doji aus?

Die gängigste Interpretation von einem Doji ist die, dass ein Doji eine Kursumkehr vorhersagen soll.

Haben wir einen steigenden Markt und es entsteht ein Doji, so sagt uns der Doji, dass es zu einer Trendumkehr oder zumindest zu einer Gegenbewegung kommen kann.

Haben wir einen fallenden Markt, gilt das gleiche Prinzip. Ein Doji an einem Tiefpunkt besagt, dass eine Trendumkehr oder einer Gegenbewegung wahrscheinlicher wird.

Die Vorgehensweise unserer statistischen Analyse

Wir haben in unserer Analyse 501 Dojis aus dem 1-Minuten-Chart mit 501 Dojis aus dem Tageschart verglichen. Alle Auswertungen erfolgten im Dax-Chart. Bevor wir zur Auswertung und zum Ergebnis kommen, möchten wir Ihnen erklären welche Bedingungen für unsere Analyse wichtig waren.

- Wir haben die Bewegung zu einem Doji hin gemessen.

- Es wurde die Gegenbewegung nach einem Doji gemessen.

- Dojis wurden nur an Hoch- und Tiefpunkten gemessen.

- Damit ein Doji eine signifikante Gegenbewegung darstellen konnte, musste die Gegenbewegung nach dem Doji mindestens 50% der vorherigen Bewegung betragen.

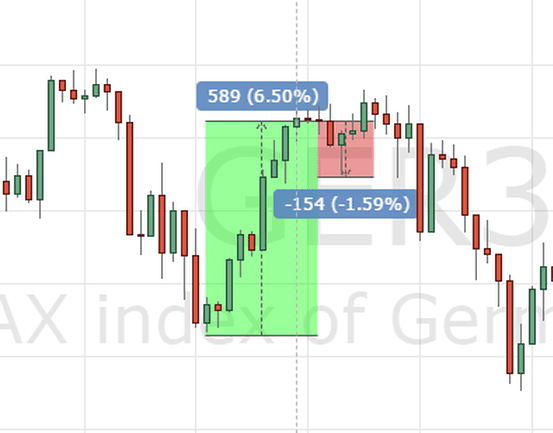

Verdeutlichen wir das am besten mit einer Abbildung.

(Abbildung: Tradingview.com)

In diesem Beispiel können Sie, hoffentlich, unsere Herangehensweise erkennen. Es handelt sich hierbei um eine Verdeutlichung des Prinzips.

Wir haben die Aufwärtsbewegung, hier in grün markiert, gemessen. Diese beträgt 589 Dax-Punkte. Daraufhin wurde die Gegenbewegung gemessen, hier rot markiert. Die Gegenbewegung betrug 154 Dax-Punkte bis sie wieder das Niveau vom Doji erreicht hat.

Wir sind ganz penibel an die Analyse herangegangen. Wir haben dem Doji immer einen „Spielraum“ eingeräumt um die Gegenbewegung zu starten. Dieser Spielraum beträgt 5% der Bewegung. In unserem obigen Beispiel könnte somit nach einem Doji noch eine fortgeführte Bewegung von 29,45 Punkte stattfinden und wenn danach erst die Gegenbewegung stattgefunden hätte, wäre der Doji „intakt“. Würde die Bewegung aber mehr als 29,45 Punkte über den Doji hinaus betragen, so gilt dieser Doji als „Fehlsignal“.

Findet eine Gegenbewegung direkt nach dem Doji statt, so wie im obigen Beispiel, so ist der „Spielraum“ nicht mehr relevant. Ab da wird die Gegenbewegung auf die Art und Weise gemessen, wie wir es oben dargestellt haben. Wenn die Gegenbewegung ihren Weg zum Doji zurückfindet, so ist die Gegenbewegung beendet.

Nach diesem Prinzip wurden 1.002 Dojis analysiert und ausgewertet.

In unserem obigen Beispiel ist der gezeigte Doji ein „Fehlsignal“. Nach dem Doji fand zwar sofort eine Gegenbewegung statt, aber die Gegenbewegung betrug nur 26,14% der Bewegung zum Doji hin.

Die Auswertung der statistischen Analyse

Kommen wir nun zum spannenden Teil. Was ist nun bei unserer Auswertung herausgekommen? Sagen wir es kurz und knackig: Die Aussage ist falsch.

Hier die Ergebnisse der Auswertung für den Doji im Tageschart:

Hier die Ergebnisse der Auswertung für den Doji im 1-Minuten-Chart:

Eine „1“, die gelb markiert ist, bedeutet, dass der Markt nach dem Doji um mindestens 50% eine Gegenbewegung vollzogen hat. Eine „0“, bedeutet, dass die Gegenbewegung geringer war als 50%.

Auf dem Tageschart haben somit 111 von 501 Dojis eine Gegenbewegung eingeleitet, die größer als 50% der Bewegung zum Doji hin war. 390 von 501 hatten eine geringere Gegenbewegung.

Auf dem Minuten-Chart sieht die Sache nicht viel anders aus. 162 von 501 Dojis hatten eine Gegenbewegung die größer war als 50% und 339 eine geringere Gegenbewegung.

In dieser Ansicht, ist also ein Doji auf der Minuten-Basis nicht weniger signifikant, als auf Tages-Basis. Im Gegenteil, die Dojis auf Minute-Basis sind sogar leicht signifikanter.

Jetzt kann das natürlich daran liegen, dass die „Bewegung vor dem Doji“ auf dem 1-Minuten-Chart viel geringer ist, als auf dem Tageschart. Darum ging es aber in dieser Analyse nicht.

Auch solch eine Analyse müsste theoretisch zeigen können, dass die Aussage, die mit einer Leichtigkeit aus aller Traders Munde kommt, wahr ist. Doch dem war nicht so.

Es ging in dieser Analyse auch nicht um irgendwelche Trades oder irgendein Gewinnpotential. Das hier war kein Backtest für eine Handelsstrategie. Es soll nur zeigen, dass man definitiv alles nachprüfen soll, was andere einem so erzählen.

Vielleicht sagen jetzt manche: „Ja, aber für mich reicht es schon aus, wenn ein Doji nur 30% der Bewegung „korrigiert“, dann hat er seinen Zweck erfüllt und das tut er auf Tag deutlich öfter“. Na das schauen wir uns jetzt mal an.

Hier nun dieselbe Auswertung wie oben gezeigt, nur mit einer Gegenbewegung von 30%.

Hier die Dojis vom Tageschart:

Und hier die Dojis vom 1-Minuten-Chart:

Wie Sie sehen, es wird für die „Doji-Aussage“ nicht besser.

Nochmal zu Wiederholung. Wir wollten hier keine Handelsstrategie backtesten und auch sicher nicht die gesamte Technische Analyse irgendwie ins Lächerliche ziehen. Wir wollten nur darauf aufmerksam machen, dass Sie bitte alles überprüfen sollen, was Ihnen so erzählt wird. Auch wenn das noch so logisch klingt.

Sie können auch gerne selber diese Aussage, die wir getestet haben, noch einmal selber nachprüfen und uns berichten. Falls irgendwelche Fragen oder Anregungen entstanden sind, würden wir freuen, wenn Sie uns davon berichten.

Wieso wird aber solchen Aussagen so oft geglaubt?

Wieso solchen Aussagen oft geglaubt wird, können wir auch nicht genau erklären.

Es kann aber eventuell daran liegen, dass die Trader eher auf die Bestätigung einer solchen Aussage fokussiert sind, als darauf, diese Aussage zu widerlegen. Dies ist aber von besonderer Wichtigkeit.

Sie müssen zu aller Erst versuchen, Ihre These zu widerlegen. Wenn das nicht funktioniert, dann können Sie davon ausgehen, dass Ihr Handelssystem oder Ihre Handelsidee tatsächlich funktionieren könnte.

Eine andere Erklärung wäre vielleicht, dass in solch einer Literatur mit dem Gedanken gespielt wird, das Tief oder das Hoch der Bewegung perfekt bestimmen zu können. Es ist ja auch tatsächlich so, dass wir an vielen Hoch- und Tiefpunkten Dojis finden. Das größere Problem ist aber, dass bevor dieser eine Doji wirkungsvoll war, entstanden auf der Bewegung dahin 4 Dojis die absolut keine Bedeutung hatten und die der Markt komplett ignoriert hat. Auf diese Dojis wird wohl aber kein Wert gelegt. Die werden als „nicht jedes System ist perfekt“ abgestempelt. Es wird bei solchen Aussagen wohl sehr viel mit der Psychologie gearbeitet.

Mit freundlichen Grüßen und erfolgreiche Trades,

Statistic-Trading.

Ich finde die Bilder zu diesem Artikel nicht.Wiwe kann ich sie einsehen?

Hallo Dirk,

Vielen Dank, dass Sie uns darauf aufmerksam gemacht haben. Wir haben alle Bilder nochmals eingepflegt. Sie müssten jetzt alle Bilder von diesem und von allen weiteren Artikeln sehen 🙂

Mfg, Juri Ostaschov von Statistic-Trading